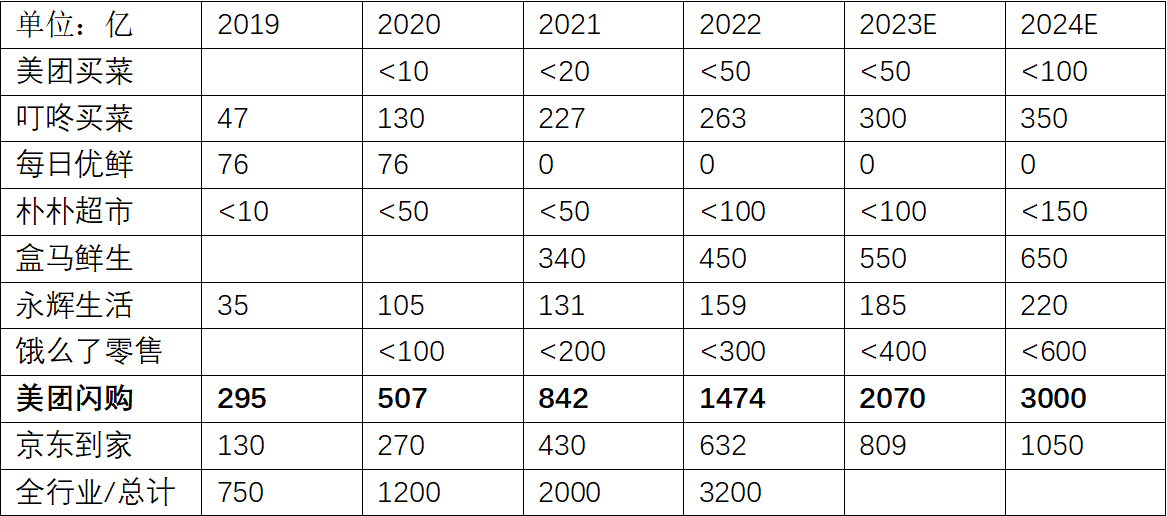

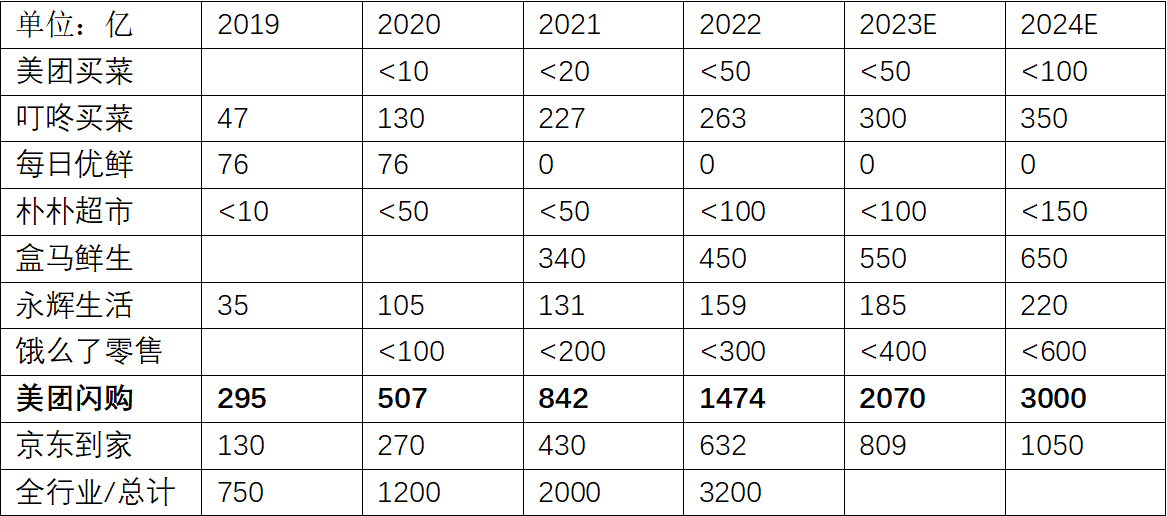

备注:数据来源于华泰互联网团队、各公司财报和媒体报道

从2019-2022年,即时零售全行业规模约从750亿增长到3200亿,美团闪购规模从295亿增长到1474亿。2022年美团闪购规模占即时零售行业市场约50%份额,饿了么占即时零售市场约15%份额,外卖平台占即时零售市场65%份额。

根据现有的数据,我们推测2025年美团闪购的规模增长到4000亿,占据即时零售市场约60%份额,饿了么占据即时零售市场约15%,外卖平台占据即时零售市场约75%的份额。

1. 2015-2019年,即时零售市场从0发展到750亿,用了5年,2020-2022年,即时零售市场从750亿发展到3200亿,只用了3年。

2. 2015-2019、2020-2022、未来三个时期外卖平台在即时零售业务的市占率都超过65%。

3. 前置仓鼻祖每日优鲜已经是昨日黄花,叮咚买菜被行业弃之如敝履,盒马鲜生折腾数载也无力回天,当前唯一被寄托希望的是美团闪购,京东到家和饿了么零售还在持续努力中。

上述事实反应了一个结论——即时零售的本质是零售外卖,是用户有宅家的需求,才发展出外卖的需求,而且是从餐饮外卖发展到零售外卖。

我们只有明白了即时零售是从何处来的,才能明白即时零售要到何处去,才能明白即时零售的内在含义是什么。

03 即时零售的社会背景

上面从行业的角度阐述了即时零售的发展历史和动因,更深层次的动因在社会背景——当前我国社会人口发展趋势、经济发展趋势必然导致外卖化的生活进一步加深。我们看上个世纪的日本711就明白了。

日本711创始人铃木敏文提出便利店的核心是便利,所以他将711开在小区附近,24小时营业,提供ATM、打印等便民服务,在商品上满足个人或小家庭快捷的饮食需求,例如速食、鲜食、一人份等等,这些措施都是行业首创,也是异类。

为什么他会这么做,并且获得了成功呢?因为当时的日本面临少子化、老龄化、供给过剩、经济泡沫等因素,例如少子化就导致一个人够吃就行,不想做饭需要速食鲜食。

我们当前面临少子化、老龄化、供给过剩、经济下行、年轻人经济能力下降、负债增加等因素,这些因素必然导致宅、一个人生活、简单快捷的生活,也必然会催生餐饮外卖、零售外卖等新业态。餐饮外卖已经成为大众日常生活方式,零售外卖也不例外。

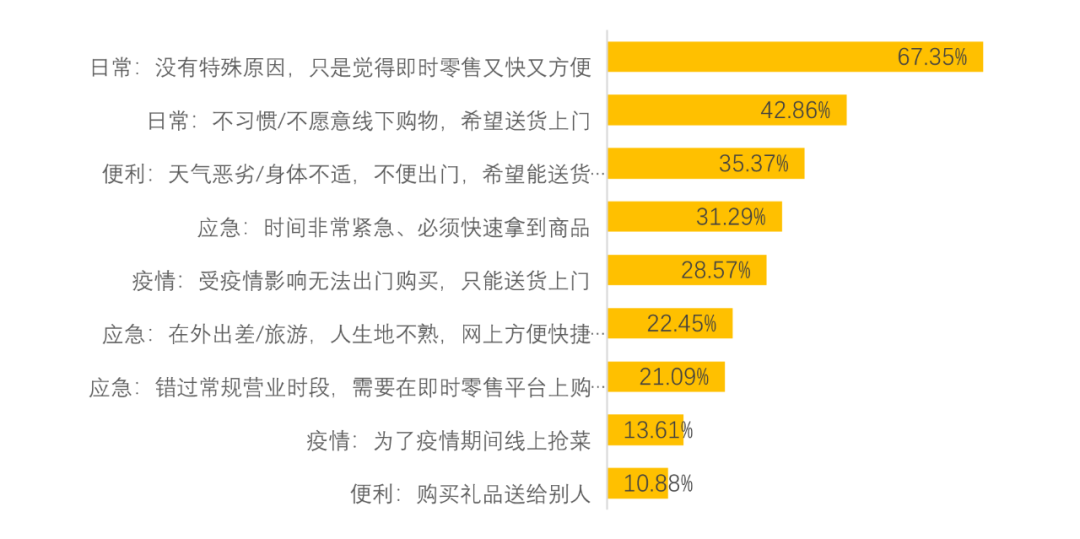

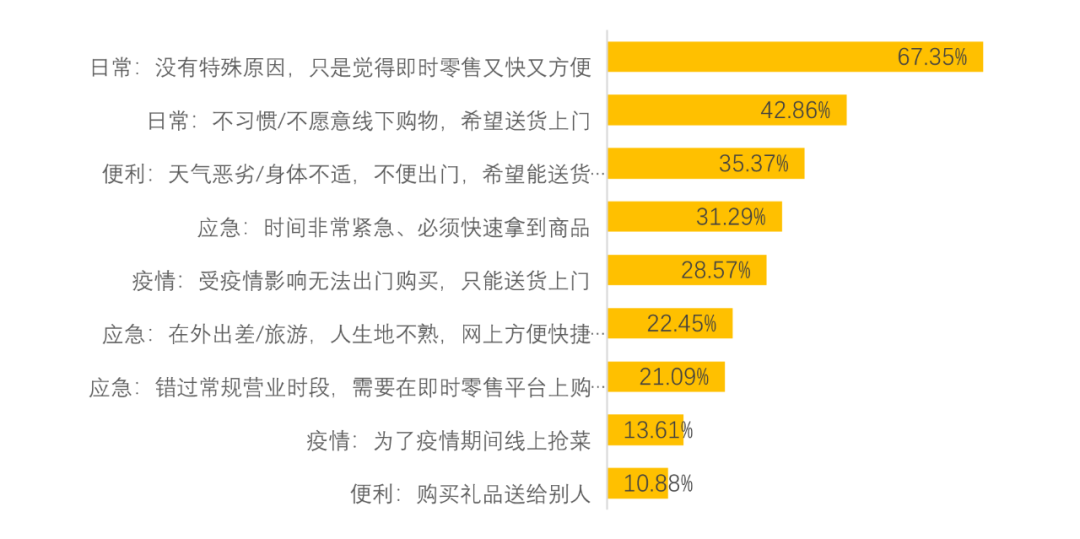

从美团研究院发布的关于“您使用即时零售购物的主要原因”问卷调查得知:即时零售或零售外卖的核心并不是长尾、小众的应急需求,而是用户的购物习惯在发生变化,例如要求更快更方便,要求送上门。

这种快节奏、宅生活的基调不仅适用于餐饮外卖,同样适用于零售外卖。

您使用即时零售购物的主要原因

数据来源:美团调研问卷数据

从行业来看,零售这条主线经历了生鲜电商、前置仓、仓店一体,餐饮这条主线经历了餐饮外卖,最后在零售外卖汇合了。

从社会和经济背景来看,零售外卖和餐饮外卖一样,都是快节奏、高压力、小家庭、懒生活的必然产物。

04 即时零售的几种表现形式与区别

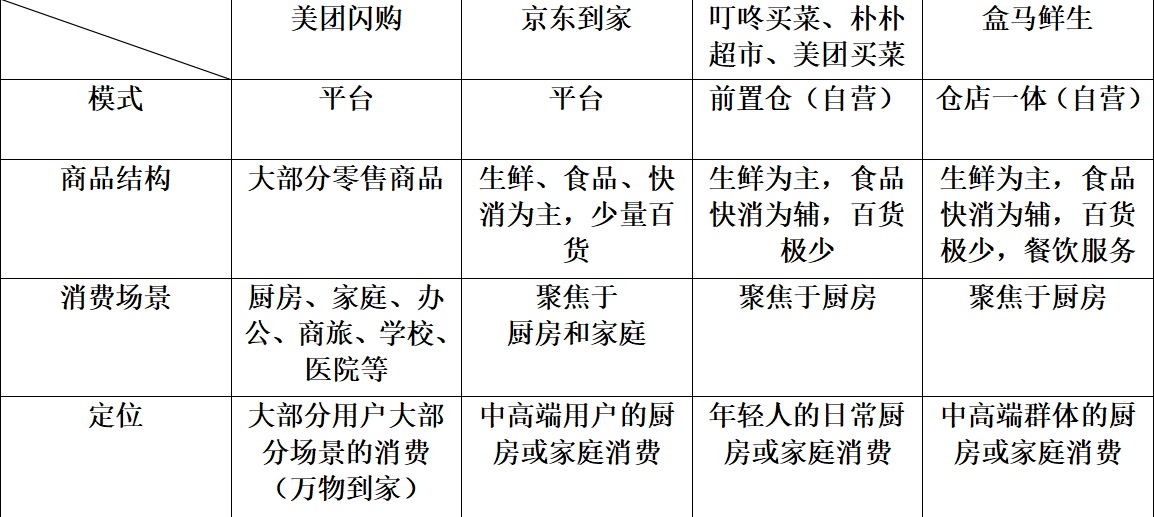

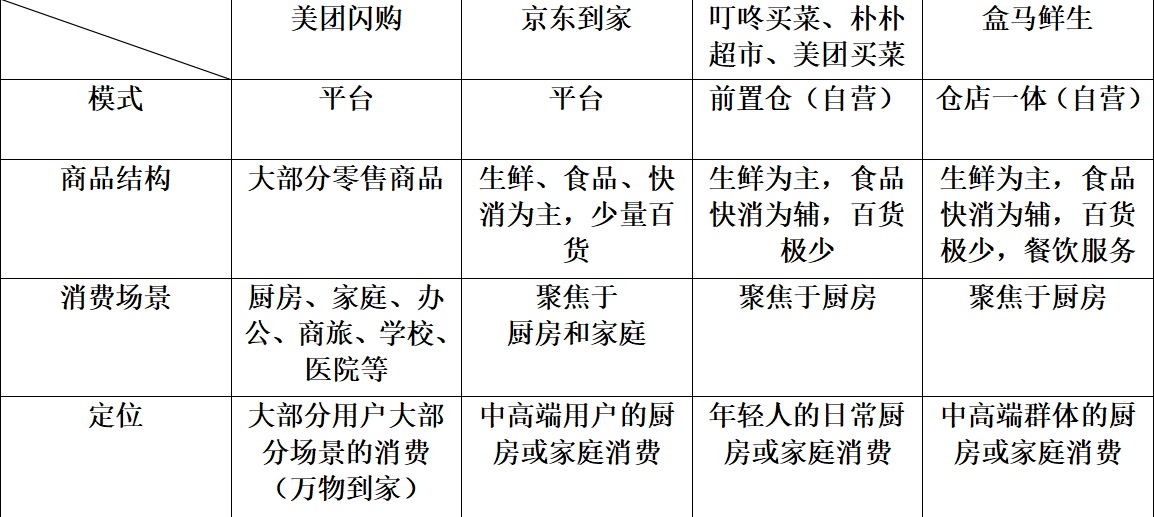

即时零售的具体表现形式有以盒马、永辉生活为代表的仓店一体模式,以叮咚买菜、美团买菜为代表的小前置仓模式以及朴朴超市为代表的大前置仓模式,还有以京东到家、美团闪购为代表的平台模式。

更具体来说,它们的区别体现在商品结构、消费场景、消费人群和定位上,如下表

绝大部分前置仓是以生鲜为主,食品快消为辅,百货极少,消费场景聚焦于厨房,定位是年轻人的日常厨房或家庭消费。大前置仓之于小前置仓的差异简单来说就是大前置仓的百货、食品、快消商品显著增加。

仓店一体的盒马的商品结构与前置仓类似,定位更高端,并且增加了到店餐饮内容。

京东到家是以沃尔玛等大型商超为基础,所以京东到家以生鲜、食品、快消为主,少量百货,消费场景聚焦于厨房和家庭,因为京东到家的用户都来自于京东,所以定位偏高端。

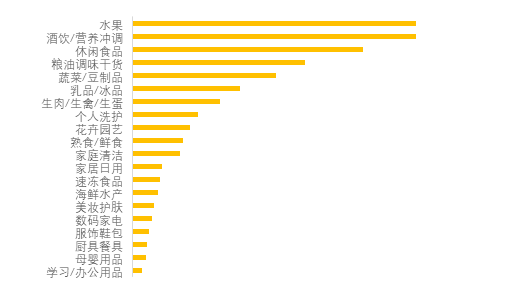

美团闪购以线下数十万家实体门店为基础,既有华润万家这种大型商超,Ole等高端消费,还有大量的夫妻店,所以美团闪购的商品是最广泛的,几乎涵盖了大部分线下零售商品,从农夫山泉矿泉水到清明节元宝都有,它的消费场景包括厨房、家庭、办公、商旅、学校、医院等。

绝大部分前置仓是以生鲜为主,食品快消为辅,百货极少,消费场景聚焦于厨房,定位是年轻人的日常厨房或家庭消费。大前置仓之于小前置仓的差异简单来说就是大前置仓的百货、食品、快消商品显著增加。

仓店一体的盒马的商品结构与前置仓类似,定位更高端,并且增加了到店餐饮内容。

京东到家是以沃尔玛等大型商超为基础,所以京东到家以生鲜、食品、快消为主,少量百货,消费场景聚焦于厨房和家庭,因为京东到家的用户都来自于京东,所以定位偏高端。

美团闪购以线下数十万家实体门店为基础,既有华润万家这种大型商超,Ole等高端消费,还有大量的夫妻店,所以美团闪购的商品是最广泛的,几乎涵盖了大部分线下零售商品,从农夫山泉矿泉水到清明节元宝都有,它的消费场景包括厨房、家庭、办公、商旅、学校、医院等。

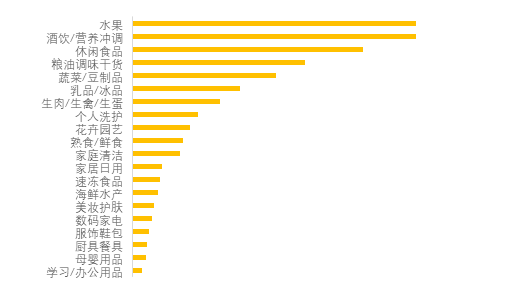

即时零售热门商品品类

数据来源:美团2021年闪购订单数据

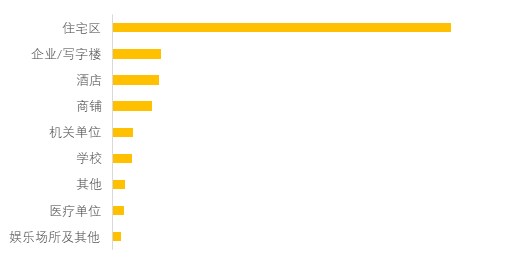

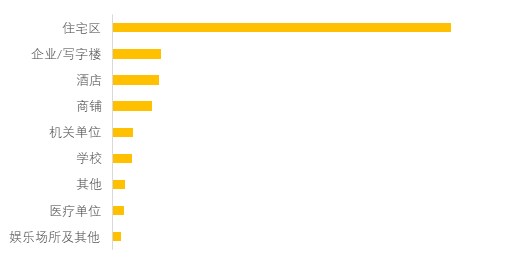

即时零售订单下单场景分布

数据来源:美团2021年闪购订单数据

05 即时零售与线下零售的关系

盒马鲜生本身就是线下盒马超市,永辉生活的基础盘就是永辉超市,美团的闪购也是有一个个线下夫妻店组成的。

所以,所有即时零售的根基其实是线下零售,即时零售的商家端和上游流通端与线下零售完全没有变化,即时零售与线下零售的核心差异是即时零售的消费来自本地生活服务平台,线下零售的消费来自线下人流,即只有消费渠道和履约方式发生了变化。

由此产生了一个额外的话题——因为电商相对于线下零售而言,从流通端、商家端、消费渠道、履约方式都发生了变化,所以即时零售对线下零售的影响可能没有电商那么深远,线下零售的参与者更容易参与即时零售的浪潮。

06 即时零售的未来

不管即时零售有多少种形式,各自玩家的定位如何,它必然是由用户/平台—商家/供给—骑手三要素组成。

就用户/平台而言,我认为未来不太可能出现一个平台级别的项目,不论是即时零售、电商社交、短视频或者别的什么方向。根本原因是流量红利已经结束,巨头已经形成,技术或模式迭代也没看到大的希望。

离我们最近的平台级的机会是18年的拼多多和抖音快手,拼多多的逆袭是微信的渠道机会+下沉市场+低端供应链的合力,才在成熟的电商市场打开差异化的口子,即时零售没有这些契机。

半小时达的用户认知是由外卖平台建立起来的,有哪个创业项目有这个信心改变这种用户认知呢?

从商家/供给上来说,虽然生鲜是个未攻克的机会点,但是问题的关键就在于未攻克,而且是近十年的努力下未攻克,并且是巨头已经参与进来了,创业项目与巨头贴身搏斗,这与拼多多悄悄地、快速发展形成反差。

即使创业者攻克了生鲜这个难题,巨头暂时没有攻克,那也没有意义,因为即时零售是本地化的供应和履约,区域化很严重,基础建设特别巨大,发展速度严重受制约,整体情况与社区团购相当,兴盛优选就是最好的结局。

骑手就相当于电商的快递,即时零售玩家要一边做业务还要一边建骑手团队,与已经具有百万骑手的巨头去抗衡,这个难度真的是逆天。

不论是拼多多这样的正面案例,还是社区团购这样反面的案例,我很难相信叮咚买菜、朴朴超市、盒马鲜生这样的创业项目能抓住即时零售的机会创造出一个平台,要知道这可是在美团、京东、饿了么的核心战场。

1. 几乎100%确定即时零售不存在平台级别的机会。

2. 大概率美团占据即时零售平台的大部分份额,京东和饿了么占据占据小部分份额,其他玩家同样存在。

3. 即时零售在供给/商家端有机会——在零售外卖趋势下创造新的零售渠道品牌,类似商超消费趋势下的大润发,便利店消费趋势下的711。

4. 供给/商家端会形成区域化的市场,市场集中度高于线下零售,但是top1头部玩家也很难达到10%的市场份额。

1. 凡是独立于美团、京东到家、饿了么等外卖平台外,想自己建平台的大概率发展不出多大体量。

2. 凡是完全依靠京东到家、饿了么的,与美团绝缘的大概率发展不出多大体量。

3. 不能明显区分于线下零售玩家的大概率发展不出多大体量。

DigiMax

DigiMax