1、我们为什么关注Adobe?

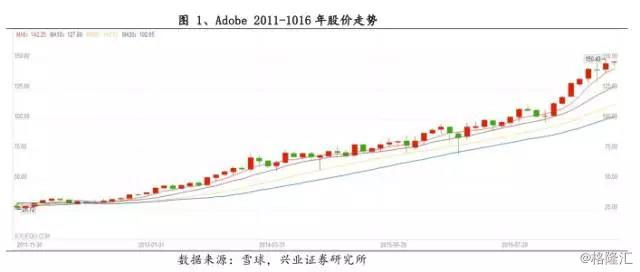

ADOBE SYSTEMS(NASDAQ:$(ADBE)$)是一家成立于1982年老牌软件企业,在2012年转型SaaS后的5年内股价飙升了近3倍,市值从160亿美元涨至715亿美元,是传统软件企业成功转型SaaS的一个典范。特别是在2013年左右,公司业务下滑,公司股价不仅没有“业绩下滑,股价下跌”的影响,而是一路高歌猛进,从2012底的37.68美元涨至2013年底的69.88美元。

本文我们关注和探讨的是Adobe作为一家传统的软件厂商,如何成功转型SaaS、在转型的过程中重要的财务指标的变化规律,如何做起来的数字营销业务,以及从投资的角度来看其基本面与投资时点的关系,最后还有从产品和业务层面来讲,Adobe的转型成功对我们的启示。

2、Adobe是做什么的?

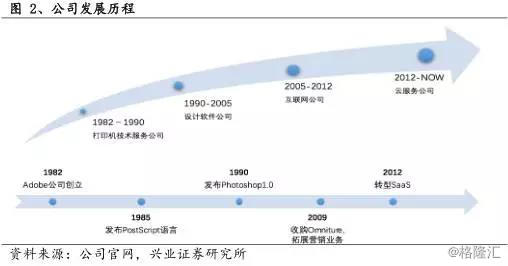

1982年,ADOBE SYSTEMS (NASDAQ:$(ADBE)$)在美国注册成立成立;1985年,Adobe发布首个编程语言——PostScript;1990年,Adobe发布第一版Photoshop软件,进入设计制作领域;2012年,Adobe正式转型SaaS,并于5年内实现300%左右的市值增幅,目前公司市值达700多亿美元。

Adobe名字来源于联合创始人约翰沃诺克家乡的一条小河,是世界领先的创意、营销和文档管理解决方案公司,为世界各地企业、OEM合作伙伴、设计人员、创造者、开发人才和普通用户提供数字媒体和在线营销方案软件及服务。

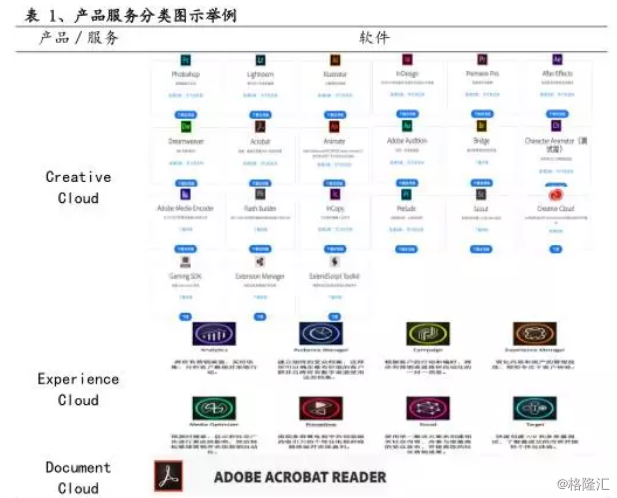

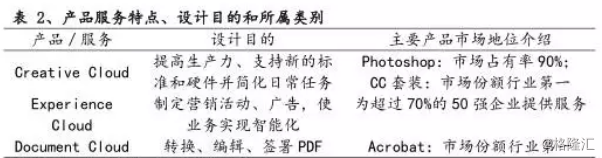

Adobe建立之初以软件开发为主营业务,2005年,公司利用强大的创意内容设计软件优势,试水数字营销服务。2012年,公司转型云服务,聚焦SaaS领域,实现服务转型,营销业务也借势得到正式推进。目前,公司已经形成创意云(Creative Cloud)、 体验云(Experience Cloud)、文档云(Document Cloud)的三大体系。

创意云平台最为大众熟知,主要提供图像处理和视频处理软件的SaaS化订阅服务,旗下明星产品Photoshop市场占有率达90%,Creative Cloud CC套件是设计工作者的首选工具。营销云平台历时8年于2016年构建完成,主要为客户提供包含数据分析、内容制作、平台投放等环节的一体化数字营销服务,业务发展迅猛,为超过70%的50强企业提供服务。文档云平台旗下产品Acrobat Reade主要为用户提供PDF文档管理服务。

3、Adobe基本面和投资时点的关系?

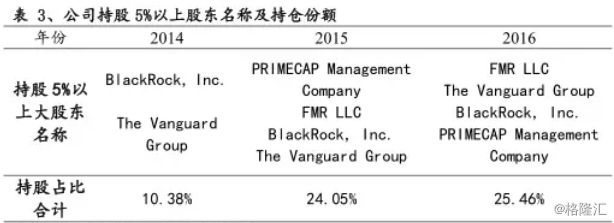

首先,我们来看Adobe基本面与机构投资者行为的规律。我们发现,机构持仓份额存量与营业收入增速变化规律极其吻合,而机构持仓份额变动幅度则与净利润相关程度更大。Adobe的5%以上股东持仓份额一直保持不低的比例,且与收入的变动吻合,这可能意味着存在不少的美股机构投资者会收入来衡量一家成长期的SaaS公司。

公司的营业收入在2010-2011两年维持平稳增长,净利润几乎持平,在2012年公司提出转型SaaS之年获得了机构投资者的增持。然而,2013年收入有所下滑,净利润整体虽未亏损但却同比大幅下滑,当年持股5%以上股东总持股份额相应大比例下降。不难发现,持股份额变动的幅度与净利润的增速非常吻合,2013年公司业绩处于低谷时期,持股份额同比变动-45.30%。

具体地,从2012年至今,公司持股5%以上大股东均为公募和机构投资者,大股东总体持股数量从4200万增持至1.26亿,持股比例由8.5%增长到25.46%。2012年,受SaaS正式开展影响,投资者看好公司发展,整体持股比例同比增长63%;2013年和2014年受对冲基金ValueAct Capital Management减持影响下降至10%左右;2015年,公司业绩大幅提升,机构投资者再次大幅增持公司股票,整体持股份额上升至24.05%。

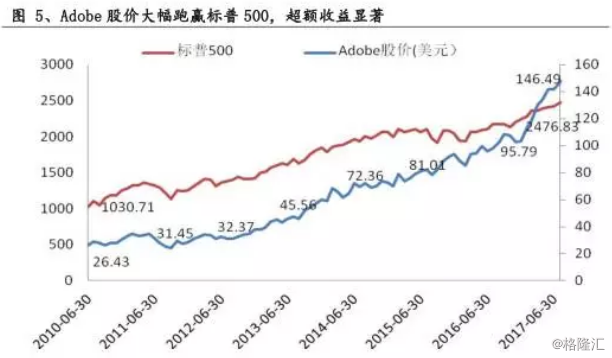

Adobe股价自2010年6月30日的26.43美元,涨至2017年7月31日的146.49美元,涨幅高达454.26%,远高于同时期标普500的涨幅(140.30%),超额收益明显。尽管净利润在2013年左右波动较大,而公司股价随着时间越长,累积收益越高。

在估值方面,我们选取了2010年-至今的几个时点的TTM估值:2011年是一个估值低点,在转型前公司业务增长平缓,估值水平较低,2012年起估值抬升较快,其SaaS转型受到市场的青睐。2013年报净利润-65.18%的负增长,当年业绩的大幅下滑,带动2014年TTM估值高企。而当利润逐渐释放之后,公司的估值自然降下来。

总结来说,Adobe由传统的软件厂商成功转型为SaaS企业,其投资路径也不外乎成长股的普遍逻辑:先赚估值提升的钱,再赚EPS成长的钱。从估值较低的时期开始,会兑现逻辑的成长股,买入的时间越早收益越高。

4、Adobe如何实现6年SaaS业务占比从10%到90%?

Adobe作为典型的软件开发企业,在软件产业增速平缓的背景下,坚决转型SaaS。

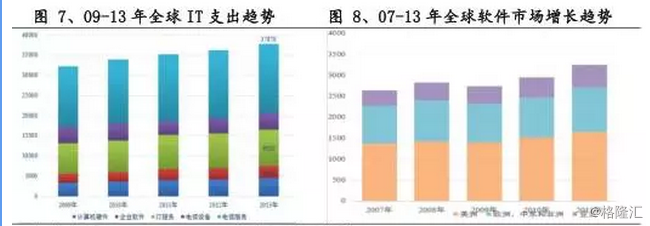

随着软件市场竞争格局的逐步稳定,同时由于发达国家需求减少和新兴国家需求释放不足的影响而导致的新用户开发难度逐渐增大,传统模式下软件公司难以实现市场空间的突破性扩张,市场增长率一直下滑。根据调查,1990年代,包括软件企业和IT服务的软件产业增速为15%,而在2000年代,增速减少为7%,至2013年,软件产业同比增长仅为5.3%。

虽然今年来IT市场支出增长率逐年减少,但消费者对于SaaS服务的支出增长态势良好。IDC预测指出,2017年全球SaaS支出将达1225亿美元,同比增长24.4%;而,2020年,SaaS支出将达2034亿美元。同时Battery Ventures预测显示,2016-2020预测期间,SaaS服务CAGR预计为18.3%,接近软件支出增长的3倍。2012年,公司正式宣布传略转型,转向订阅使用模式——SaaS。

那么,Adobe是如何发展SaaS业务的?Adobe在2007年前后,经营上更注重降低公司成本而非新产品的开发,作为以技术为核心的软件企业,Adobe也因此错过了移动平台的黄金发展时期,发展势头受到不利影响。因业绩业绩表现不佳,收入增长过慢,Adobe于2007年换帅开始了近十年的变革路。2008年,Adobe由于业绩压力解雇了约8%的员工以缩减开支,但却无法改善公司低迷的状况。2009年,开始拓展Adobe的主营领域,通过并购策略急速拓展营销业务,并逐步采用之前一直拒绝的便携式媒体技术。

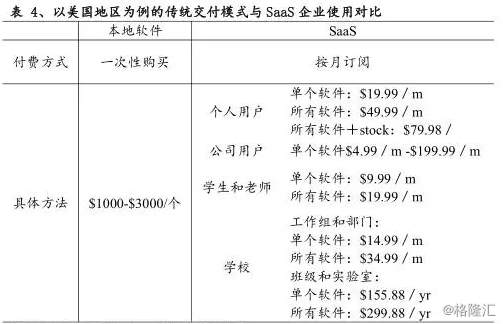

2012年,Adobe在整合自身内容制作软件和营销业务基础上,推出创意云和营销云,正式宣布推出SaaS。Adobe实施新的服务模式后,用户费用支付方式由一次性买断变为长期付费租赁,单笔支付费用也有原来的上千美元变为几十美金。虽然短期来看,用户的入门费用明显降低,减小了短期财务压力,但长期来看,用户持续的订阅付费为公司提供了长期稳定的收入。

转型后,Adobe用了6年时间成功做到SaaS业务占比从10%增长到90%,我们认为主要原因有如下:

一、细分领域无有力竞争对手,客户留存率高。Adobe产品在内容制作领域领域绝对优势明显,以PS、Acrobat、CS套件为代表的产品无论市场占有率还是产品质量都无可替代品,即使长期订阅使用费用的提高引起了老用户的不满,但其在转型后的客户留存率仍然较高。

二、积极拓展长尾市场,用户群体扩大。SaaS订阅服务单笔收费远低于传统交付使用费用,软件使用门槛降低,用户群体有效延伸至中小企业、个人用户和盗版用户等长尾市场,公司订阅市场目标用户群体明显地扩大。转型初期用户数量以每周1.2万人的速度增长。

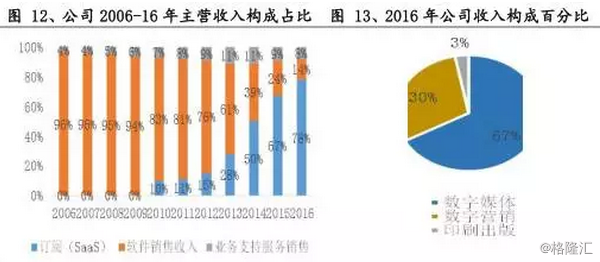

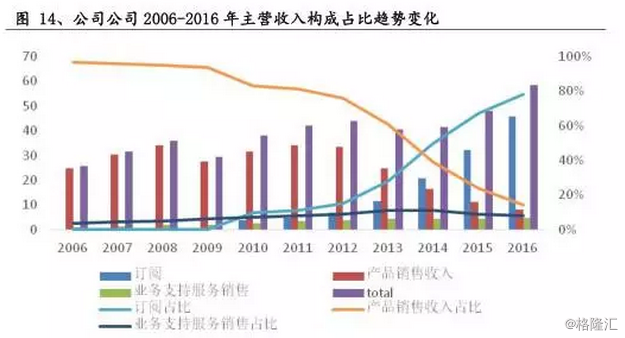

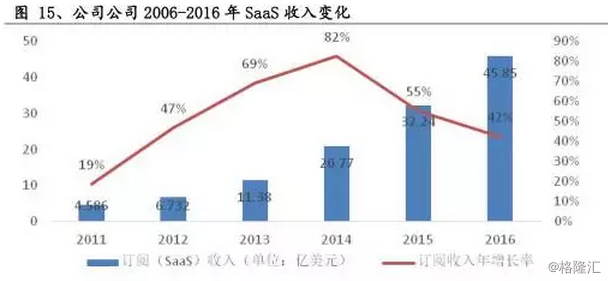

三、积极开发SaaS新业务——数字营销。Adobe的图像、视频处理软件性能优越,是制作广告营销人士的首选之一,转型SaaS后,公司不再仅关注单纯的软件业务,还通过收购获取广告制作技术、播放平台,发展数字营销业务。云平台的便利和传统创意软件内容制作技术的结合,促使营销业务实现了第一次快速增长,2016年,公司营销业务收入达到18亿美元,占公司营业收入的30%。立体SaaS战略的实施成功打开SaaS业务,在2010年至2016年期间,以订阅为形式的SaaS营收占比从10%攀升至78%,CAGR高达51%。

5、SaaS转型过程中财务指标变化如何?

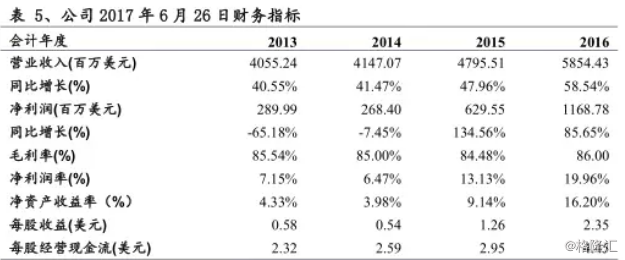

尽管SaaS业务的收入一路飙升,在2010年至2013年,Adobe整体业绩还是经历了转型的阵痛,收入和净利润增速一路下滑。具体来说,一方面公司传统软件业务受到急速挤压,2013年软件销售收入下降26.11%至24.70亿美元;另一方面,单笔费用的数量级级别减少的作用,开始显现,用户量的增加短期内无法驱动SaaS业务弥补传统业务受挫的影响,2013年公司收入年增长率跌至-7.91%,收入额也降至40.55亿美元。

2013年之后,公司逐步完成SaaS布局,订阅成为公司收入的最重要组成部分,订阅业务的增长成为公司业绩变化的重要推力,Adobe收入增速再次实现正增长,截至2017年第一季度,公司实现营业收入16.81亿美元,同比增长21.56%;净利润3.98亿美元,同比增长56.68%;公司SaaS收入达到13.83亿美元,同比增长29.3%,占总收入的82.29%。

净利润方面,由于2010年以来的转型准备和实施期间包括公司技术人员薪酬开支、SaaS前期铺展开支在内的年平均支出额较之前增长54%,净利润增长率从11年开始受到影响,出现个位数以内的下跌,直至2014年才恢复增长,达到135%。

2013-2014两年由于净利润下滑,Adobe的ROE低至4%左右,但随后两年ROE迅速回升至16.2%。现金流的表现相对而言则在前期较为平稳但16年回升较快,2013-2016年分别为2.32元、2.59元、2.95元、4.45元。

毛利率呈现短降长升的变化。传统软件交付使用费用高昂,毛利率高,因此Adobe转型前毛利率一般维持在25%左右。2012年正式转型后,2013年和2014年跌至10%左右。之后,随着对于前期技术人员铺展的完成和销售人员的裁减,公司毛利率逐渐回升。根据年报显示,公司2016年毛利率回升到25.49%。

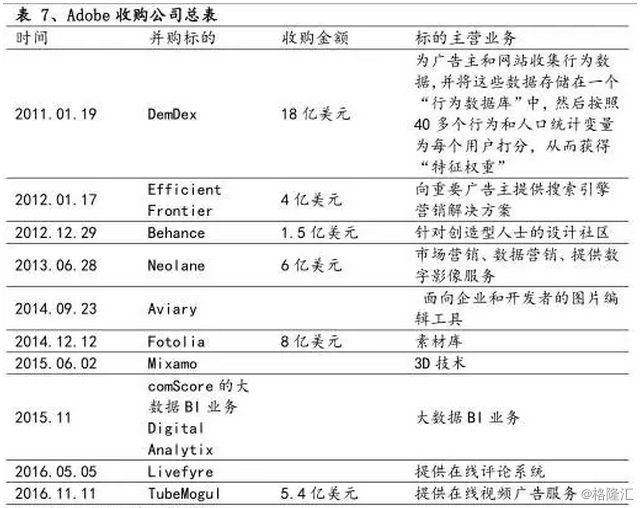

目前SaaS市场处于增长期,竞争者大多追求扩张迅速但存在技术短板,其中Adobe的劣势在于几乎空白的广告技术和不完善的营销平台。因此,包括Adobe在内的软件公司纷纷通过并购能够完善技术体系,技术不足,缩短战略布局时间,提前攻占市场,在此期间,软件公司投资现金流将会有大额净流出。根据财报显示,Adobe从2009年开始先后收购了超过10家技术公司,投资净现金流出常年维持在7至15亿美元,2016年为9.70亿美元。

6、Adobe如何成为数字营销领域第一?

过去的几十年,Adobe仅提供视频、图像等软件技术服务,其客户使用上述软件技术进行广告等创意创作。2008年左右,Adobe开始挖掘自己使用自家软件的制作营销广告的可能性,逐步布局新业务蓝图,并通过收购获取广告营销内容制作技术、营销视频播放平台,正式开展数字营销服务。

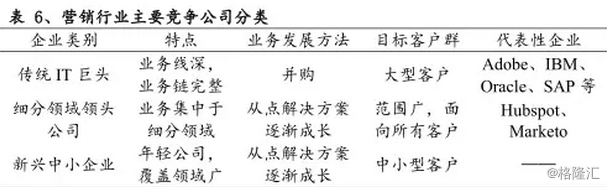

目前,数字营销市场主要竞争企业可分为传统IT巨头、较为抢眼的细分领域领导者、新兴企业三类。在2016年,巨头获取了超过70%的市场份额,其他企业市场份额不到30%,且集中度提升的趋势越发明显。

开展营销业务后,Adobe利用软件业务的企业市场总监和CMO等大客户资源,这些“企业级”的用户则成为了公司“真正有价值的用户”,节省了公司开拓初始客户资源的时间。2016年,Adobe市场营销业务收入高达15亿美元,占据行业市场份额的15%,世界50强企业中超过75%在使用公司营销服务。

为了尽快弥补了Adobe在客户分析、营销方案推广等方面的不足,完善数字营销技术链, Adobe先后并购了7家企业。随后,公司整合技术资源,构建三大云平台。Adobe从2009年开始构建营销蓝图,历经8年时间率先完成了整个数字营销云体系的部署,成为了目前唯一一家能够提供一体化服务的营销公司。

至2016年,Adobe已连续三年被Gartner评为数字营销魔力象限中的领导者。

7、Adobe成长之路对中国企业的启示?

Saas并不只是初创企业才会成功,传统优秀企业也可能老树开新花。以SaaS形式诞生的初创企业如雨后春笋,传统企业可借助并购来完善产品响应能力。2016年,以Salesforce、ServiceNow为代表的新兴企业占据的市场份额超过50%。面对初创企业的技术攻击,包括Adobe在内的大多具有资金和品牌优势的传统软件企业急需采用并购等策略快速弥补产品匹配客户需求上的不足,巩固市场地位。一站式服务体系构建是成为企业级SaaS市场竞争者的必要条件。一站式服务作为SaaS的重要发展趋势,对SaaS企业服务链条的完整性和服务的定制化都提出了要求。

此外,Adobe根据其软件用途转而拓展数字媒体市场,围绕客户扩大业务范围,并在此基础上控制了内容制作和数字营销细分领域,成功转型。

转型SaaS的过程中,公司保持研发和营销投入,仍保持产品的稀缺性、高壁垒、创新性。Adobe在数字内容创作上,有非常强大的优势,广泛的客户群体如广告营销公司、设计师团队、营销团队都直接使用Adobe软件将创意生产为内容,而其后的内容管理、客户管理、数据分析的产品和服务都顺其自然从Adobe采购。产品的稀缺性也帮其保留了忠实的用户群体,如Photoshop的众多职业用户的整个职业生涯都离不开这款产品,云化为Photoshop CC之后,也同时降低了使用门槛,增添长尾市场的客户。

Adobe的转型风格利落而又激进。在宣布转型后,Adobe即全面停止Creative Suite6.0套件及后续版本交付购买式服务,转而鼓励客户通过付费订阅的方式继续使用旗下软件;同时,为了表明产品属于Creative Cloud,公司在软件套件后面增加了“CC”后缀。

DigiMax

DigiMax